日本是亞洲的一顆新星。市場關注的焦點有兩個方面,一是日本股市表現亮眼,二是日本央行可能將貨幣政策從寬鬆轉向緊縮。在這一切的背後,日本的老問題依然存在。人口仍處於下降趨勢,而且下降速度實際上比以前更快。另一個突出的問題是政府總債務與國內生產總值的比率,其仍呈上升趨勢,儘管加快的步伐較為穩定。在文化方面,企業效率低下和玻璃天花板等問題依然存在,並沒有多大改善。

儘管日經225指數在過去12年裏翻了兩番,但與1990年的峰值相比仍有差距。如果與1990年相比,即使是像香港這樣的垃圾股市(以恒生指數衡量),仍是當時的5倍(當時只有3,000點,現在約為16,000點)。從更廣闊的視角來看,日本股市主要表現出基數效應,1990年時基數過高,2008年時基數過低。當然,另一個關鍵原因是從中國和香港遷出的很多業務和金融資產外流到了許多周邊國家。

這種大規模遷移可能會持續數年,但很少會超過10年或20年。當香港在二十世紀 80年代至90年代左右取代東京成為國際金融中心時,1987年至1997年恰恰是股市表現最出色的時期,而1997年至2007年則是長期上升趨勢的後半段,這一時期的股市表現有較多的波動。日本股市在2008年觸底,並從2012年開始繁榮。如果同樣的時間框架重演,那麼日本很可能正經歷著這種資金流入的後半段。

由於資本一直在市場下探(或超賣)得到糾正的地方聚集,人們會質疑為甚麼會有更大的上升空間。也就是說,進一步流入的原因將不再是基數效應,而是基本面方面的原因,或者微觀、或者宏觀。在微觀方面,日本過去一直以機械人(包括人工智能)和金融而聞名。然而,在宏觀經濟疲弱的背景下,這是否能取得進一步發展是不確定的。具體而言,這需要一個充滿活力、高效率的環境,以及日本所缺乏的國際化文化。

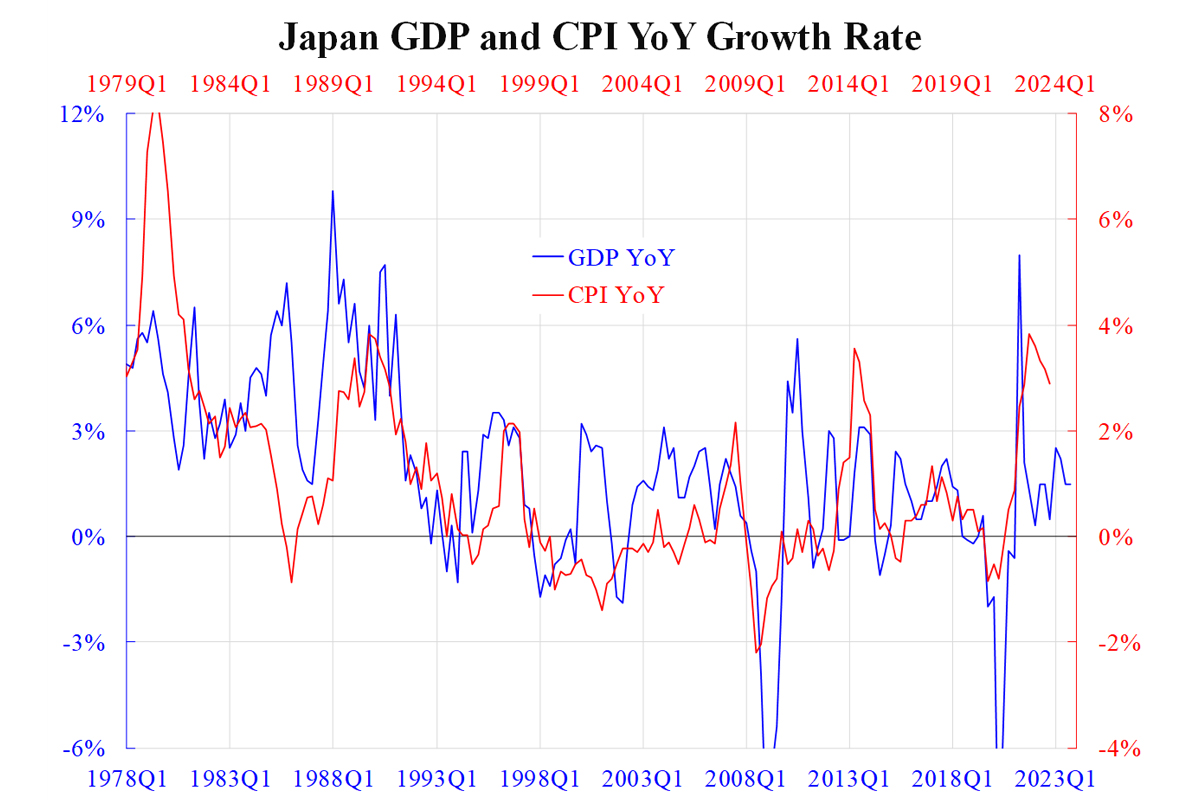

即使人們認為日本經濟重新崛起,日本的國內生產總值增長始終保持在同一趨勢水平上。要提高國內生產總值,需要新的投資。然而,目前的情況是低利率導致日圓疲弱,這進而推動了做空日圓和做多日本股票的套利交易。這些都被視為短期資金流動,而非長期投資。如果沒有更高的GDP增長,CPI增長也將保持在低水平,從附圖中可以看到過去半個世紀的經驗。通脹率似乎將回落至2%。

幾十年來,日本一直夢想著通貨膨脹。現在實現了。但這並不意味著實際基本面會有所改善,因為價格水平與其說是原因,不如說是結果。要想進一步發展,人口和制度因素是關鍵,而這一點還有待觀察。

本文編譯自「Is Japan reemerging or just rebounding?」,原文刊載在英文大紀元 ◇

--------------------

向每位救援者致敬

願香港人彼此扶持走過黑暗

--------------------

🔔下載大紀元App 接收即時新聞通知:

🍎iOS:https://bit.ly/epochhkios

🤖Android:https://bit.ly/epochhkand

📰周末版實體報銷售點👇🏻

http://epochtimeshk.org/stores