從美聯儲發布的最新點陣圖來看,資金利率的眾數意味著到年底還有兩次加息,幅度為25%。然而,仔細研究表明,低於眾數的點比高於眾數的點要多。考慮到主席鮑威爾的鴿派基調,市場不相信這一點,仍然預計只有再加息1/4個百分點才能完成這個周期。儘管如此,最近的經驗表明,美聯儲點陣圖的 「有效期 」非常短,因此他們最快可以在聯邦公開市場委員會會議後的幾天內改變主意。

強調 「逐次開會 」決定政策利率意味著他們對近期的經濟前景完全沒有把握。一方面,他們被收益率曲線倒掛的魔咒(尤其是這次的收益率曲線倒掛特別深)以及3月份的銀行業危機嚇到了,但另一方面,他們對強勁的消費和就業市場以及高度持續的工資和物價通脹感到擔憂。鑒於他們之前有多次上調點位的記錄,進一步提高這些肯定是擺在桌面上的事情。

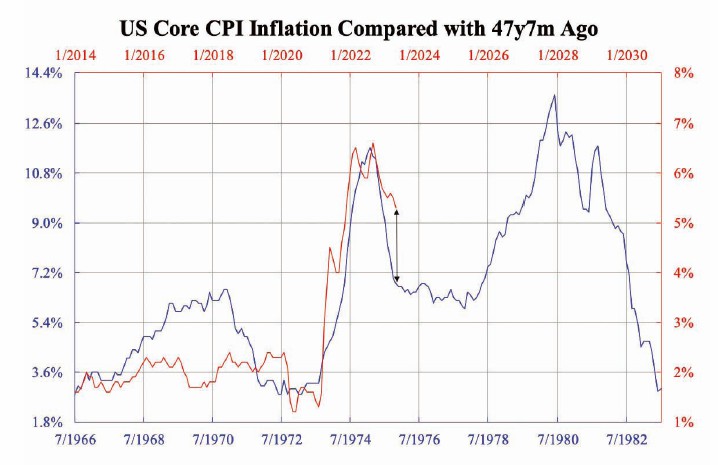

通貨膨脹的下降趨勢確實沒有想像中的那麼樂觀。儘管最近的整體消費者價格指數(CPI)同比(YoY)通脹率確實像1975年的下降趨勢那樣的在下降(回顧我們在4月13日發表的圖表),但核心通脹率並沒有下降。附圖呈現了這一點。人們可以看到,最新的核心通貨膨脹的持續性事實上比1970年代中期的更差。如果歷史在重演,核心通脹率到現在應該下降到4%以下;然而,事實上,它仍然在5%以上。是甚麼導致了與歷史路徑的偏差?

回顧一下美聯儲在1970年代中期的所作所為。儘管美聯儲主席Arthur Burns因在政治壓力下沒有做正確的事情而遭受到嚴厲的批評,但在通貨膨脹激增時,政策利率在大部份時間裏始終比整體通貨膨脹率高2%-3%。與此形成鮮明對比的是,Jay Powell讓政策利率落後於通脹率超過8%。只有在最後一個月,政策利率才首次超過通貨膨脹,使實際利率變為正數。有了這樣一種不穩健的緊縮方法,通貨膨脹將毫不奇怪地保持黏性。

根據20世紀70年代中期的經驗,當通貨膨脹變得很高時,比如說超過5%,甚至高於通貨膨脹2%-3%的政策利率仍然需要整整1年半的時間來使通貨膨脹下降。或者,主席Paul Volcker將政策利率提高到高於通貨膨脹率的5%,以阻止通脹循環上升。無論哪種情況,高通脹的成本都不成比例地增加,而且持續時間過長。

現在,即使還有50個基點,並假設核心通脹率再下降一些,政策利率到時也不會遠遠高於通脹率。除非經濟衰退到來或爆發某種危機,否則加息周期不能就此停止,必須繼續下去,否則通脹將只是停留在當前的高位。

本文編譯自「Even Two More Rate Hikes Might Not Be the End」,原文刊載在英文大紀元◇

--------------------

向每位救援者致敬

願香港人彼此扶持走過黑暗

--------------------

🔔下載大紀元App 接收即時新聞通知:

🍎iOS:https://bit.ly/epochhkios

🤖Android:https://bit.ly/epochhkand

📰周末版實體報銷售點👇🏻

http://epochtimeshk.org/stores