日前發布的美國採購經理人指數(Purchasing Managers Index, PMI)低於預期,這似乎預示著經濟的確在放緩。可是別這麼快下結論,製造業採購經理人指數還是在一個接近60的水平上,這可是從2004年年中到2017年年末從未達到的一個水平。事實上,自1983年以來,它從未達到近期的高達65的水平。近期披露的按月環比個人消費增長率也不差:六月份,個人消費增速環比升高到1%,這是2009年以來從來沒有達到的水平,這表明了,美國的經濟處於良好狀態。

然而,的確有一類別的數據在放緩,即與住房相關的一些數據比如房屋銷售、建築開工和許可等,以及一些消費者情緒指標。這些(數據的)放緩有一個共同的原因:無論是住房、商品還是其他,價格的快速上漲本身就是阻礙需求量增加的一隻看不見的手。這不過是需求法則下的正常反應。儘管這些數據不及預期,但對於內生性而非外生性的經濟放緩後的復甦來講,這並不差。

隨著實體經濟活動增長的放緩,價格的變化會隨之而來。因此,通貨膨脹和其他價格增長預期也將放緩,這在一定程度上解釋了四月以來債券收益率下降的原因。但這種降低的預期是否足以抵消通脹飆升所帶來的影響?很難簡單地假設華爾街已經盲目的接受了美聯儲關於暫時性通脹的主張。預期會趨於現實;只有前者不能完全解釋收益率的下降。

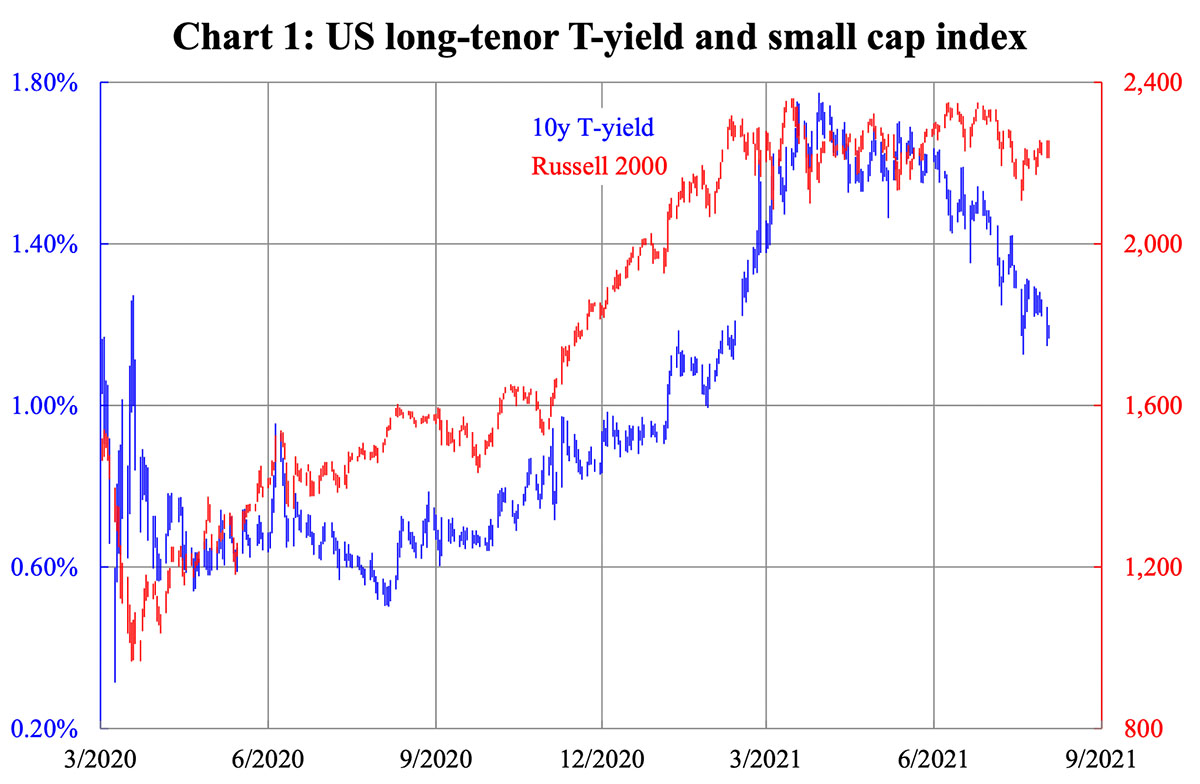

鑑於長期債券收益率增長與股指增長之間的負相關關係,人們應該推測過去四個月曲線趨平是否意味著一種風險規避。如果將長期債券收益率與三大主要指數等傳統指數進行比較,就不容易看出這一點。但如果使用像羅素2000這樣的小盤股指數,那麼情況就很清楚了。從圖1中可以明顯看出,每當10年期國債收益率下降時,羅素2000指數保持持平。

這意味著,儘管頂級股票(道瓊斯指數中的30只股票)不斷突破歷史新高,大多數股票(羅素指數包含的2000只股票)自4月以來並未出現大幅波動。其波動趨勢也呈現出謹慎的態勢。自Covid-19爆發以來,標準指標——波動性指數(VIX)一直處於下降趨勢,但這種趨勢在7月不知怎的發生傾斜,呈現出觸底反彈的格局。通過查看波動性指數的波動性(VVIX),情況就更加明顯了。它之前一直持平,但自4月以來向上傾斜,與下降的收益率曲線相匹配。

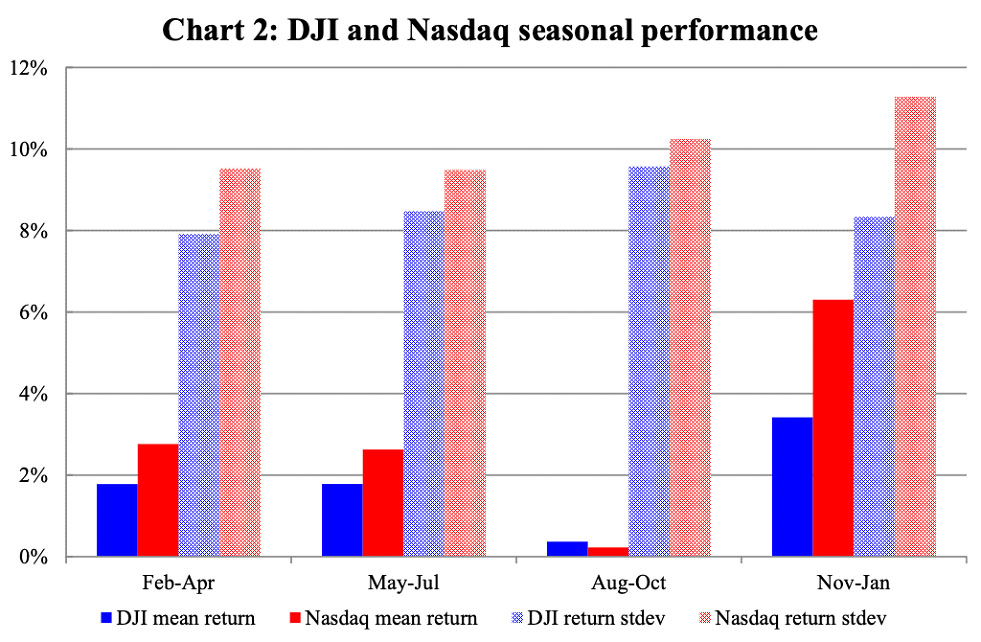

從季節性的角度上來看,(市場的)歷史表現以某種方式印證了這種波動性上升的模式。我們使用1896年5月以來道瓊斯工業平均指數(DJI)和1971年2月以來納斯達克指數完整的歷史表現來計算季度回報的均值和波動率(根據「標準差」的定義)。但是這裏的季度不同於按照日曆年中傳統的1季度到4季度的定義,而是分別在1月底、4月底、7月底和10月底來分開以反映春、夏、秋、冬。計算結果如圖2。

大家可以看出,這兩個指數的季度回報率在秋天,即8月到10月,表現最差。波動率基本上是在年底上升,具體取決於哪個指數:道瓊斯工業平均指數(DJI)(的波動率)在秋天達到峰值而納斯達克指數(波動率)的峰值出現在冬天。統計數據顯示,未來三個月將出現高風險低回報的情形。如果10年期國債收益率真的像銀行策略師所說的那樣接近1%,那麼當前波動性的上升趨勢將會加劇,這可能會進一步引發對主要指數的修正。

中國日前發布了由財新編制的綜合和服務業採購經理人指數。兩個指數均有反彈,而且後者(服務業採購經理人指數)超出預期。但是在過去的三個季度中,兩個指數都處於下降態勢。然而,這些都不太可能扭轉中國或香港股市的下跌趨勢。對行業一一強加的武斷無理的「整頓」,意味著北京政府可以隨時關停任何企業。它等於不僅不要資金,也不要投資和生產。

各國政府都在努力挽救脆弱的商業和市場信心,但中國政府卻在短短一天內摧毀了它。拋售後股市的任何強勁反彈都被視為最後一次減少甚至清空投資組合的機會。套利中國(多頭)和美國(空頭)之間的波動性似乎是一個很好的策略,儘管兩者都在上述季節性模式的預測中呈上升趨勢。◇

(本文為翻譯,英文原文刊登在 theepochtimes.com)

--------------------

向每位救援者致敬

願香港人彼此扶持走過黑暗

--------------------

🔔下載大紀元App 接收即時新聞通知:

🍎iOS:https://bit.ly/epochhkios

🤖Android:https://bit.ly/epochhkand

📰周末版實體報銷售點👇🏻

http://epochtimeshk.org/stores