去年,我們討論了收益率曲線對經濟衰退的預測能力。根據以往的經驗,收益率曲線反轉後,1.5 至 2 年內就會出現經濟衰退。然而,學術界對這一時間並無共識。同樣,對於貨幣政策生效所需的準確時間也沒有共識。經濟理論或模型提供了一個機制,而確切的時間則是純屬基於經驗而得出的。學術界傾向於迴避這類問題,因為差異確實很大;他們傾向於不去斷言自己沒有把握的事情。

儘管如此,這個問題還是很重要的。這就好比中央銀行在制定政策時,必須知道自己的目標是多遠,儘管學者們不敢從理論上公布一個準確的時間範圍。不過,我們要知道,這個時間範圍是非常不確定的。回到這個例子,央行行長們永遠不知道他們之前的緊縮政策何時以及有多少已經實現,還有多少尚未實現。他們所堅持的基於數據的策略表明,他們確實對不久的將來感到不確定。

同樣的道理也適用於收益率曲線預測。要知道,短端收益率緊貼政策利率。而長周期收益率主要受宏觀和市場驅動,在反轉過程中走勢相對溫和。通常,反轉與短時間內的激進加息有關。那麼,反轉預測衰退的時間範圍實際上就是緊縮政策對各行業產生影響所需的時間。反轉是否真正預示經濟衰退,或者僅僅是由加息引起的,這不是我們這裏的重點。

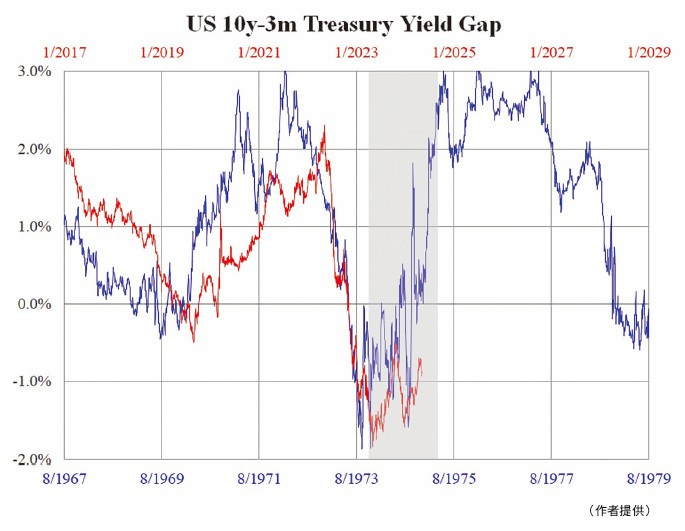

從目前與近半個世紀前(即1974 年)的收益率差距對比中,我們可以看出時間的不確定性。如附圖所示,最近幾個月的反轉模式和程度與20世紀70年代中期極為相似。灰色區域指的是那個時期的經濟衰退,如果今天的情況也是如此,這就意味著我們已經陷入衰退,並即將結束衰退。不過,兩者之間還是有區別的。在20世紀70年代中期,收益率差距在經濟衰退中期轉為正值,而現在的倒掛現象依然存在。

目前和20世紀70年代的背景還有一個重要方面的差異。20世紀70年代中期,10年期和 3個月收益率均為 8%,而現在大約為 5%。20世紀70年代中期,美國國內生產總值中,第二產業(商品生產)佔30%,而現在接近10%。第三產業(提供服務)受高利率的影響較小,因為非大規模生產的資產負債率(貸款)較低。這就解釋了為甚麼如今高利率對新興經濟體(生產商品)的影響要大於發達經濟體(提供服務)。

儘管如此,生產部門和服務部門並沒有完全分開。一方的疲軟遲早會傳導到另一方。總之,收益率曲線的預測這次很可能再次正確,只是實現的時間需要更長的時間。

本文編譯自「Yield curve prediction is not powerful in timing」,原文刊載在英文大紀元◇

--------------------

向每位救援者致敬

願香港人彼此扶持走過黑暗

--------------------

🔔下載大紀元App 接收即時新聞通知:

🍎iOS:https://bit.ly/epochhkios

🤖Android:https://bit.ly/epochhkand

📰周末版實體報銷售點👇🏻

http://epochtimeshk.org/stores