在這個 「超級周 」裏,各國央行都發出了儘快結束緊縮周期的信號。但他們不敢確認任何事情,因為通脹沒有得到緩解,衰退也沒有到來。這兩個現象都說明緊縮效果還不夠。這裏有兩種可能性: 要麼是緊縮足夠,但需要時間才能見效;要麼是迄今為止的全面緊縮還不夠,即使觀察十幾個月,通脹也不會恢復到目標水平。

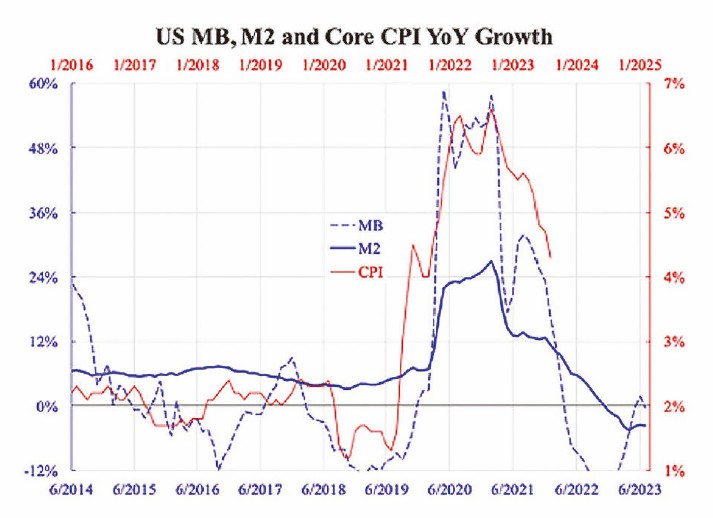

哪種情況才是現實?央行自己也不知道,這就是為甚麼他們要逐次開會決定。附圖顯示了貨幣基礎(MB)、M2 和核心消費價格指數(CPI)之間的關係,均為同比(YoY)增長率,且僅針對本輪通脹(過去10年內)。兩個橫軸之間的時間差表明,貨幣政策大約需要一年半才能見效。由於去年第二季度至第三季度的緊縮政策最為激進,通脹應在接下來的兩個季度迅速降溫。

這或許可以解釋為甚麼美聯儲現在傾向於採取觀望態度。然而,相當多的通脹指標並沒有指向急劇下降的方向。核心服務通脹率目前維持在 3% 附近,而工資通脹率一年來一直保持在 4% 以上。歐元區等其它地區的核心通脹率也沒有出現令人滿意的下降,而英國和日本的核心通脹率甚至持平(沒有下降)。最糟糕的是,能源價格最近一直在回升,進一步加劇了通脹。請記住,所有央行都將整體通脹而非核心通脹作為目標。

由於央行聲稱可以避免經濟衰退,這就向市場發出了一個強烈的訊號,即央行準備做得更多。但經濟衰退的可能性可能會推翻一切。歷史經驗表明,經濟衰退在發生之前,人們是不會知道它的。這意味著央行將被迫繼續緊縮政策,因為在高通脹的時候不會出現衰退。但一旦經濟衰退開始,央行也將被迫迅速削減,而且很可能是大刀闊斧地削減利率。無論如何,這不是不太可能的,對嗎?央行是這麼說的,但從收益率曲線來看,卻完全不是這樣。

再看附圖,核心通脹趨勢與狹義貨幣和廣義貨幣(分別為 MB 和 M2)的趨勢大致相同,但並不完全一致。如果紅線和藍線同步,那麼核心通脹率現在應該是 3%,而不是超過 4%。這是表明緊縮政策可能還不夠的另一個跡象。面對將會拖累一切的潛在經濟衰退,通脹也會相應下降。但是,緊縮力度不足可能會在下一輪衰退消退時產生更嚴重的通貨膨脹。

通貨膨脹更像是一個長期的健康問題,而經濟衰退則像是一個迫在眉睫的短期疾病。人們往往更關心短期問題而非長期問題(就像更關注天氣而非氣候)。然而,當長期問題變得足夠嚴重時,造成的損害就是永久性的。

本文編譯自「Recession Won't Damage Permanently but Inflation Will」,原文刊載在英文大紀元。◇

--------------------

向每位救援者致敬

願香港人彼此扶持走過黑暗

--------------------

🔔下載大紀元App 接收即時新聞通知:

🍎iOS:https://bit.ly/epochhkios

🤖Android:https://bit.ly/epochhkand

📰周末版實體報銷售點👇🏻

http://epochtimeshk.org/stores