近期最具影響力的市場變化無疑是長期限主權收益率的飆升。儘管市場高度關注美國,但大多數其它非美國主權國家也經歷了類似的大幅飆升: 在過去兩個季度裏(從第一季度末到第三季度末),美國、加拿大和澳洲的 10 年期主權收益率都上升了 1.25%,英國上升了略高於 1%,而紐西蘭則上升了 1.3%;甚至歐元區和日本的 10 年期主權收益率也上升了 0.5%。請注意,它們相應的政策利率的漲幅一般不超過 1%。

這種舉動往往被大眾所忽視,因為從經濟角度來看,大多數人都是「借貸」而不是「發債」,因為短端利率會對他們產生影響。從金融角度看,大多數人參與股市和樓市,卻很少交易固定收益產品。然而,長期收益率影響的是大額貸款,因此也影響大公司。請記住,20-80 規則適用於經濟驅動力,其中 20% 的企業(巨頭)創造了 80% 的 GDP。高收益率損害了大公司,也損害了經濟。

長期收益率飆升的原因很複雜,經濟增長前景、通脹預期、市場情緒、美元地位和財政健康狀況都可能在其中起作用。很多時候,很難說哪個(些)因素在起主導作用,更難提前知道在哪種情況下會有哪種因素起作用。讓我們來看幾個例子。

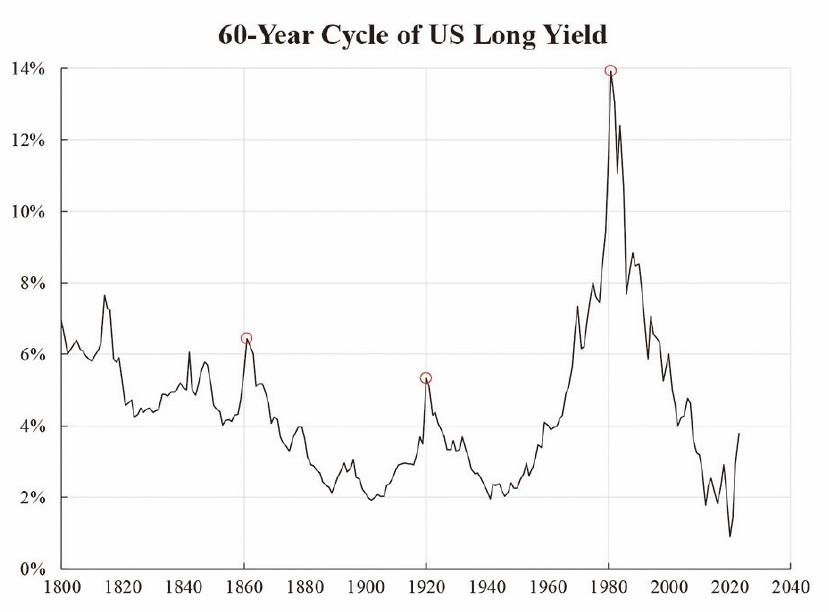

如果說長期收益率在幾天或幾周內的漲跌,很可能是由於市場情緒的影響,資本在風險資產和非風險資產之間的轉換是其驅動因素。但如果談及幾個月或幾個季度的漲跌,則可能是由於宏觀變化,主要是商業周期的變動(繁榮或衰退)在推動。至於數年至數十年的漲跌,則一定有一些緩慢的長期因素。這些因素涉及政府財政的「穩健性」和「通貨膨脹」,前者影響後者。

如果發生市場崩潰或衰退,長期收益率應該是下降而不是上升。雖然近期經濟數據有所改善,但這些數據似乎並不表明未來會出現強勁的繁榮。近期收益率的飆升既不能用市場的風險厭惡來解釋,相反,其邏輯正好相反。

從圖表的角度來看,技術突破可能是原因所在(10 年期頸線約為 4.5%),但沒有基本面的技術因素無法解釋長期動態。通過排除法,剩下的唯一原因就是通脹,而通脹仍然居高不下。

觀察有數據歷史以來的美國長期收益率,它呈現出 60 年的周期。這背後的原因並不為人所知,但與短期的繁榮 - 蕭條周期相比,可能更多是由於「通貨膨脹」等長期因素造成的。「通貨膨脹」就像一種長期疾病,既不容易積累,也不可能在短期內解決。無論如何,圖表顯示我們面臨的挑戰可能會持續到 2040 年!

本文編譯自「Long Yield Is Expected to Be High for Decade(s) to Come」,原文刊載在英文大紀元◇

--------------------

向每位救援者致敬

願香港人彼此扶持走過黑暗

--------------------

🔔下載大紀元App 接收即時新聞通知:

🍎iOS:https://bit.ly/epochhkios

🤖Android:https://bit.ly/epochhkand

📰周末版實體報銷售點👇🏻

http://epochtimeshk.org/stores