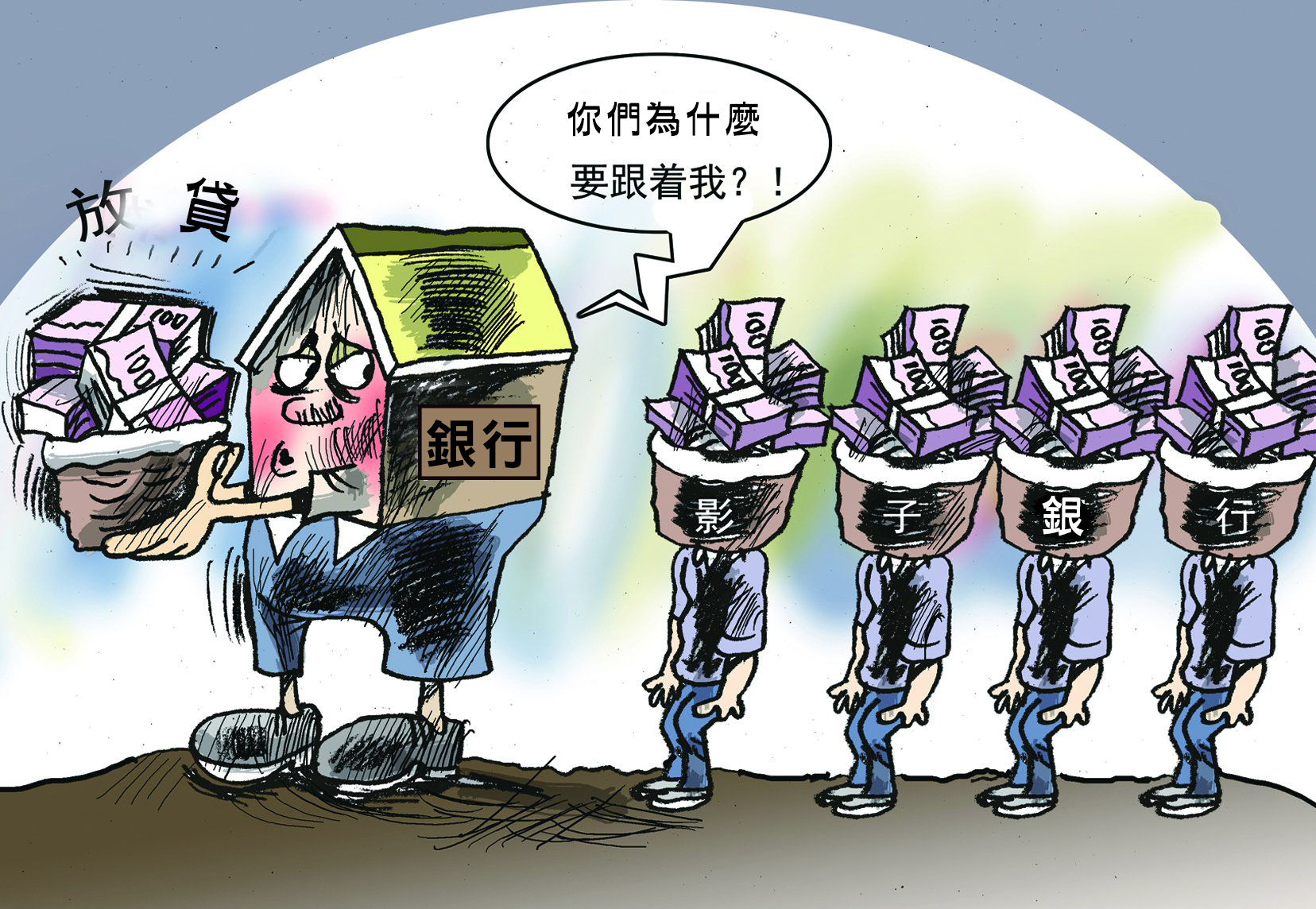

在過去的一年半中,隨著中國經濟放緩,中共央行為了讓經濟有流動資金,調低了利率。這就讓理財產品非常有吸引力,儘管它們比一般金融工具風險更高。滙豐銀行分析師表示,中國影子銀行系統將很快以驚人的速度從經濟中吸錢。

7月2日,博談網編譯《商業內幕》的報道說,英國脫歐以後,人民幣正面臨貶值,大陸的資金正以更快的速度外流。

報道說,中國的影子銀行系統是由置身資產負債表之外的理財產品等組成。這些理財產品是支付給投資者更高利息的債務或債券類工具。

因中國投資選擇非常有限。當中國股票市場出現股災後,投資者轉而尋找其它投資機會時,理財產品就出現了爆炸式增長。滙豐銀行估計,中國理財產品市場比大陸股市A股市場要大24%。

報道表示,現在中國的理財產品已經大到開始像蝗蟲一樣吸走中國經濟中的現金。目前,理財產品的利息已經在下降了,這意味著沒有那麼多錢會投入理財產品。

報道認為,這帶來兩個後果,首先,沒有錢投入意味著理財產品市場本身處於危險之中。沒有流入,這個市場就不可持續,違約風險會加大。其次,它意味著會嚇跑投資者,轉投其它資產類別,比如美元,這就意味著資金外流會更加嚴重。

1.3萬億美元公司債成壞賬

據《金融時報》7月2日報道,國際貨幣基金組織的數據顯示,中國有大約1.3萬億美元的公司債「面臨變成壞賬的風險」。

但是中國10家主要評級機構表示,中國企業一切正常。這些評級機構對所有未償的已評級公開發行債券中的99.5%給予了投資級評級。

大陸評級機構給予的評級,與標普、穆迪和惠譽等國際評級機構大相逕庭。事實上,接受了大陸評級機構最高級AAA評級的474隻債券中,有一些被海外評級機構給予了「垃圾級」。

批評人士表示,大陸評級機構受到了政府的壓力,以及被評級企業的懇求,要求給予樂觀評價。

報道稱,IMF報告顯示,中國公司債問題構成了非常嚴重的痼疾。這類債務變成壞賬的潛在損失,可能會達到國內生產總值(GDP)的約7%。

海外評論人士劉明表示,在中共體制下,央企和國企可以以很低的匯率從銀行貸款,盲目發展造成產能過剩,一旦市場銷售下滑將造成違約。

另一方面,民營企業貸款無門,只好向民間融資,央企和國企從銀行低息貸款後,通過中介把錢借給這些民營企業牟利,一旦這些民營企業資金鍊斷裂,會產生連鎖效應,嚴重者將造成金融危機。◇

--------------------

向每位救援者致敬

願香港人彼此扶持走過黑暗

--------------------

🔔下載大紀元App 接收即時新聞通知:

🍎iOS:https://bit.ly/epochhkios

🤖Android:https://bit.ly/epochhkand

📰周末版實體報銷售點👇🏻

http://epochtimeshk.org/stores