隨著香港的利率調整步伐快於市場預期,銀行普遍看好後市,預期未來利率將進一步下行。然而,這是否能有效解決香港日益嚴重的負資產問題,值得研究。

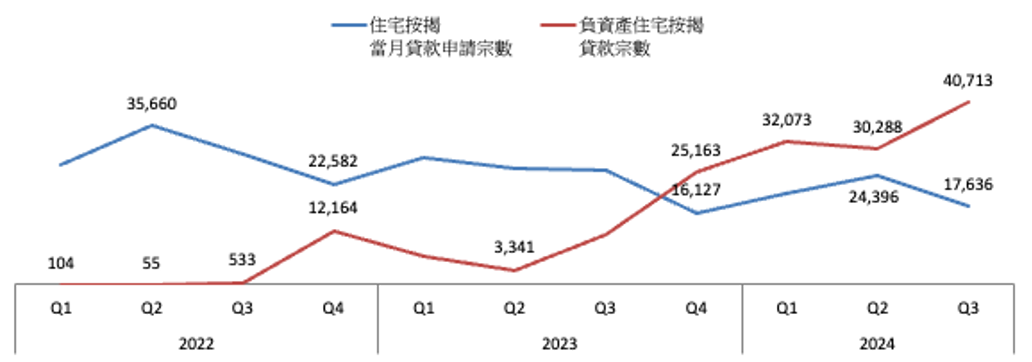

根據香港金管局數據,負資產住宅按揭貸款的宗數從2023年第二季度的3,341件驟增至2024年第三季度的40,713件,一年內激增37,372件(見圖1)。同時,涉及的負資產按揭貸款總額也從174億元(港元,以下同)攀升至2,075億元。

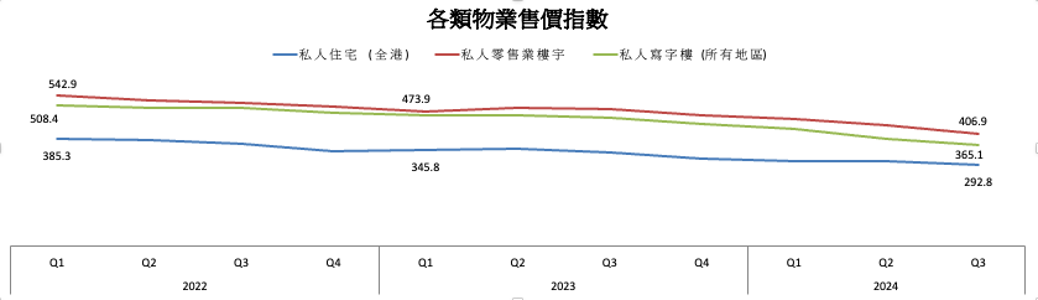

從香港差估署的數據(見圖2)可以看到,自2022年起,香港各類物業售價指數持續下行,包括私人住宅、零售業樓宇及寫字樓等資產類別。儘管政府實施了一些政策,但整體物業售價指數並未出現顯著反彈跡象,樓市價格持續受壓。

這意味著約37,372個業主正在面臨樓價大幅縮水的壓力,雖然減息有助於降低利息支出,但其幅度仍遠不及樓價的跌幅。此外,這些業主還需應對無法正常還款而被銀行收回房產的風險。

儘管利率下行可能在一定程度上舒緩貸款人的還款壓力,但要真正解決負資產問題,香港仍需更多結構性支持政策,以穩定樓市並恢復業主的資產信心。

負資產問題成因

負資產指的是物業市值低於業主尚欠銀行的貸款額,通常發生於樓價急劇下跌時,影響物業的估值。負資產問題主要源於長期低利率環境下的高槓桿負擔。一旦利率上升,若無更多政策支持和結構性調整,解決的難度依然很大。

負資產在樓價下跌時會導致業主面臨財務困境,並可能引發市場冷淡。1997年金融風暴後,香港樓價大幅回落,期內中原城市領先指數累跌69%,導致負資產宗數攀升至超過十萬宗,直到樓價回升和金管局放寬負資產轉按政策才緩解。

高槓桿借貸

過去幾年,為了進入樓市,許多業主選擇了高槓桿借貸。根據金管局的數據,2020年以來,高成數按揭的比例逐步上升,當樓價下跌時,這些業主面臨更大財務壓力。

據香港按揭證券資料,按揭保險自2019年底明顯增加,按揭比率也跟著上升至52.7%。反映更多買家借取高成數按揭,推高了借貸水平。

減息對負資產的影響

減息確實有助於降低家庭和企業的還款壓力,減少每月供款金額,從而在一定程度上減輕財務負擔。部份地產經紀認為,若香港銀行跟隨美國減息,無論業主選擇H按或P按,供款額皆會降低,直接減輕業主的還款壓力。並鼓勵按時還款以避免資產縮水過快。

但有專家指出,面對高負債問題,減息短期內難以徹底解決香港樓市的負資產困境。市場仍然懷疑是否足以刺激樓市回暖,並促使購房需求回升。

而且,負資產問題對換樓市場構成阻力,特別是當業主因樓價下跌需額外支付補貼金才能出售物業時,換樓活動勢必受限。即使金管局持續放寬按揭條件,也難以滿足負資產業主的換樓需求。

目前負資產宗數僅佔整體住宅按揭的6.89%,按揭比率和拖欠比率相對較低,對銀行的影響有限,銀行通常不會因為負資產「Call loan」,除非出現還款違約。然而,個別銀行的不良貸款風險仍有上升壓力,尤其是恒生銀行及中銀香港的不良貸款比率自2019年以來顯著上升,若寫字樓和零售物業價格繼續下跌,這一風險或將進一步加劇。

要注意的一點是,金管局的統計數據不包括受財務公司或發展商計劃支持的貸款,若考慮這部份借貸,負資產問題可能更加嚴重。

為避免進一步陷入負資產困境,買家應保持定期還款習慣,並建立充足的應急資金,以在經濟波動中保持財務穩定。降低借貸水平、減少高成數按揭風險,並持續關注樓市走勢,方能適時應對市場變化。@

--------------------

向每位救援者致敬

願香港人彼此扶持走過黑暗

--------------------

🔔下載大紀元App 接收即時新聞通知:

🍎iOS:https://bit.ly/epochhkios

🤖Android:https://bit.ly/epochhkand

📰周末版實體報銷售點👇🏻

http://epochtimeshk.org/stores