全球多國開始進入減息周期,美聯儲在上周大手削減利率50點子,而中國則在延續其放鬆措施(因其近年並沒跟隨國際加息),並加大力度企圖救市,於宣布降低關鍵政策利率後,旋即下調一年期中期借貸便(MLF)操作利率30點子,刺激恒指連日出現報復式反彈。

這個世界好像「冇Debt已不行了」,一定要靠些Loans去度日、維持日常運作,或所謂不斷透過融資去催谷經濟增長,收購、蓋樓、買樓、買車全部靠Debt Financing。當世界各地債台處處,債仔多如漫山遍野,諸央行有沒有想過,這樣下去行嗎?終有一日這個金融市場需要有人去埋單。

無息收怎勸人儲錢

銀行宣傳常言自小教育下一代學懂開戶口儲蓄,父母教育不要亂花錢,這是美德。不過,若然當小朋友問道:「開戶口跟放在錢箱內有甚麼兩樣?」(除了安全考慮之外)以前可以答放在銀行有利息收,100蚊在一年後會變成104蚊,但在近十多年其實已經沒有具體分別(唯自2022年起或有些許意義),錢放在Banks與否跟收取利息回報掛不上鉤。利息升了不一會,相比以往算不上甚麼高位,但因社會債痕纍纍,唔減個個叫救命、十分緊張,故又快刀斬減,讓背負巨債的得以回回氣。

在撇除通脹因素下,央行利息偏向「易減難升」,故教科書上的Real Interest Rate一直被壓縮至接近消失(這個Concept或可不用再教),甚至變負。就這樣金融市場進入了一個惡性循環,越低息越少人儲錢、越多人借錢,利率因此「不能」升,故又觸發更多人去Leverage,這令央行日後又更難加息,情況拖得越長,以後越不能扭轉。End of the Story。

當年金融海嘯時有雷曼迷債事件,今天新世界發展(00017)被債務纏繞,旗下商場如K11其實搞得唔錯,但卻受累於財務問題,股價本年迄今累挫逾三成。內房爆煲,包括恒大(03333)與碧桂園(02007)均因債台高築而走向衰落。試想如早就不要光想著「用Debt」,穩固逐步逐步發展,別急功近利,今天說不定許家印、楊惠妍仍然名列富豪榜前茅。

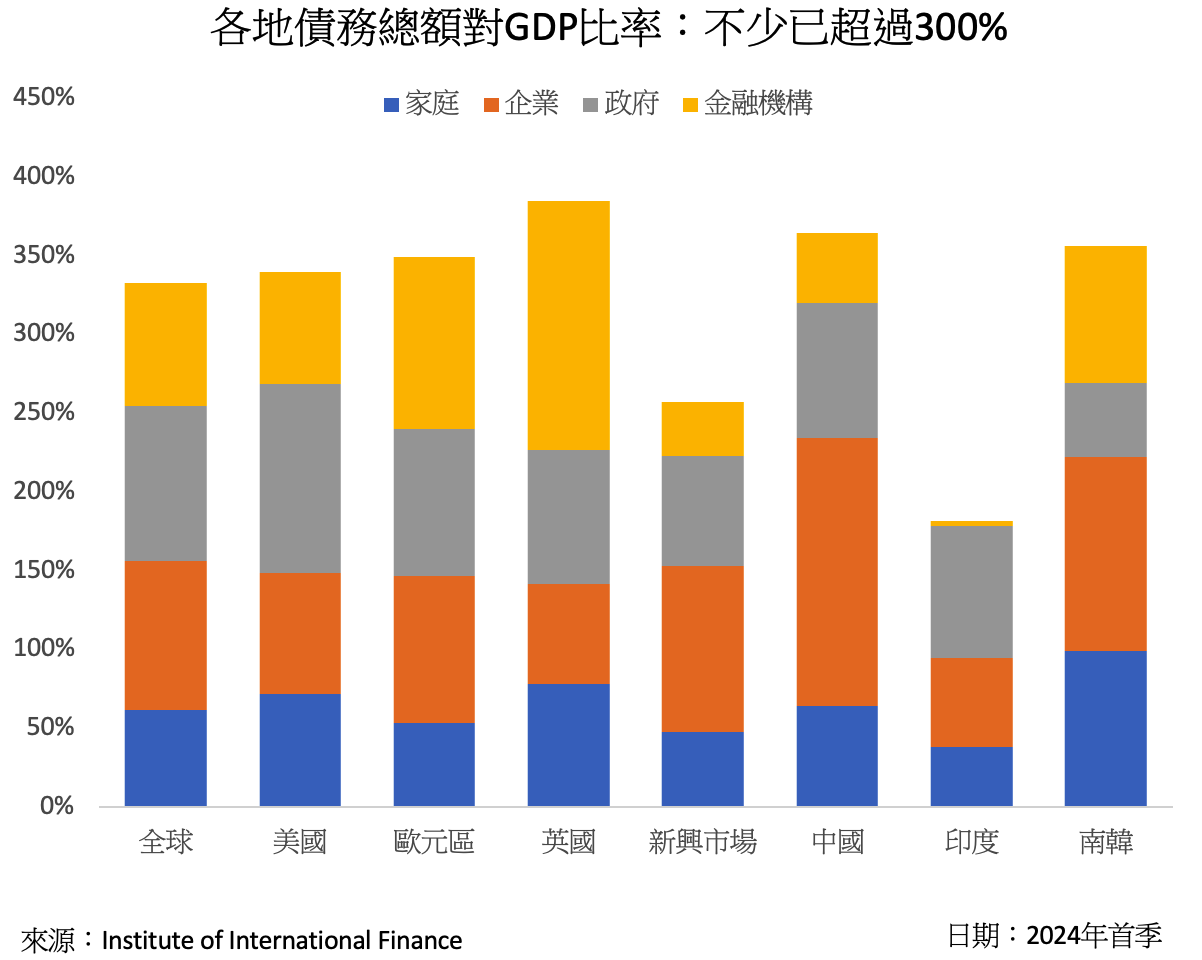

根據Institute of International Finance(IIF)於本月公布的數據顯示,全球債務總額在6月底上升至312萬億美元,創有紀錄以來新高。單在2024年上半年,總債已淨增加了2.1萬億美元,主要由美國與中國所牽。至於全球債務總額對國內生產總值(GDP),錄得超過三倍,報327%至328%;新興市場則報245%,創歷史新高,相比疫情爆發前高出逾25%。IIF估計全球國債(Government Debt)銀碼到了2050年,將由92萬億美元,大幅直衝至440萬億美元。

IIF表示,對於持續上升的借貸趨勢,以及發達國家和發展中國家缺乏政治決心來解決不斷增加的主權債務水平,深表擔憂。報告中還提到,許多政府已經將越來越多的收入用於支付利息,到頭來令影響增長前景。

這正正又是另一個「氹」,Leverage本意為加槓桿以達到Boost增長的目的,但若然當Leverage過多、氾濫後,便會出現反噬,屆時將得不償失,反過來蠶食本來的經濟增長。

央行警告審慎舉債

其實,一個健康金融市場乃需要給予一個正數、正常的Real Interest Rate,讓想儲錢的人獲得一點Incentive,而借錢的人(包括企業、地方政府等)應在舉債前更為審慎,不是見低息就狂借,輕率入市。

於26日,澳洲央行(RBA)在半年度金融穩定報告中警告,隨著利率下調,家庭不應過度舉債,以免增加金融脆弱性。報告指出,部份按揭供款者的拖欠比例出現上升,亦有一些人不得不賣樓償還貸款。

美國最常見的按揭乃30年定按,所佔份額逾七成,而15年定按佔約9%;至於香港不少打工仔的一半或以上工作之年,皆需要供樓,待供斷後人已老去,樓齡亦老。

若然過去二、三十年來沒有「係唔係都借Loans」、七成按揭、九成等硬追上車,加上炒家入市,齊齊推高樓價,大家可能都唔駛供得咁辛苦,以及樓市早冷靜點,近兩年就不用像坐過山車般,搞到業主「走得快,好世界;走得麼,無鼻哥」。◇

--------------------

向每位救援者致敬

願香港人彼此扶持走過黑暗

--------------------

🔔下載大紀元App 接收即時新聞通知:

🍎iOS:https://bit.ly/epochhkios

🤖Android:https://bit.ly/epochhkand

📰周末版實體報銷售點👇🏻

http://epochtimeshk.org/stores