近期,香港的高淨值資產客戶和私人銀行客戶陷入了一個投資困境,受到內房債券市場的崩潰以及地價和樓價重新估值的影響。許多投資者收到銀行的Call loan(催收貸款)的要求。連上市地產商也被收緊貸款審批。地產商減價促銷頻現,獨立分析師盧楚仁認為對地產開發商的股價造成進一步的負面影響。負資產數字急升亦引起市場猜疑金融體系是否穩健。

鴻鵠資產管理行政總裁及首席投資總監陸庭龍在信報專欄中指,近期香港的高淨值資產客戶和私人銀行客戶都受到內房債券市場的崩潰影響。許多投資者收到銀行的Call loan要求,即借款人必須立即償還貸款,否則將面臨罰款。這導致一些富人被迫向銀行償還大筆資金,這自然會對某些人造成了財務壓力。

陸庭龍的富豪朋友的案例凸顯了這個問題,投資內房商發行的美元高息債券,利用槓桿效應買入內房債,在市場動盪時遭受了重大損失,然後被銀行Call loan,造成這種情況的原因各異,有可能是貸款人拖欠還款、銀行體系流動性短缺、戶口有不尋常交易等。

曾在銀行工作多年的獨立分析師盧楚仁接受《大紀元》訪問時指,這些高資產階層很可能要變賣資產還債。訪問時亦問及催收貸款對香港經濟有甚麼影響,以及是否會令資產市場持續受壓,盧表示如高資產階層變賣資產導致樓市受壓,很可能會令個別地產商加快減價賣樓。

銀行銀根緊張早有預示

11月8日本港銀行體系總結餘448億,據金管局數據顯示,金管局今年,曾通過貼現窗操作,向銀行多次投放了現金,筆者總結如下:

金管局在今年間,罕有進行多次大額投放,向銀行投放171.08億流動性。此舉意味有銀行或出現銀根緊張的問題,港元需求有所增加。

所謂貼現窗,其實是金管局為銀行提供短期資金的機制之一,商業銀行和其它存款公司,可將持有的外匯基金票據或債券做抵押,向金管局借取隔夜港元流動資金,以維持現金流動性。

銀行一般慣常做法,會透過同業之間拆借,解決資金需要,不過個別銀行如一時之間未能在同業之間借得所需資金,銀行可向金管局短期借入隔夜資金,意即貼現窗。

盧楚仁指出,過往銀行向使用金管局貼現窗的情況不常發生,通常是市場出現危機、風險才會發生。「依家有可能嘅風險,包括經濟下行,內房債觸發隱憂,銀行之間怕拆咗錢出嚟,對方無錢還,變咗壞帳,所以對借錢就會變得審慎。喺咁嘅情況下,有啲銀行變咗就要同金管局借。」

他又表示,貼現窗次數上升,反映銀行業界對前景唔樂觀,「呢啲情況下,一般係股災前先兆,都係一個幾唔好嘅訊號。」

地產商為套現 只好減價促銷

信報報道文末指出有上市地產公司的高層表示,除了私人銀行客戶,上市地產公司也受到影響,銀行對其貸款審批收緊,原本抵押50億元的貸款,但銀行最終只願意批出30億,即地產公司要返還20億。

這些情況反映出,香港的金融機構和投資者都在面臨市場不穩定性和風險,市場質疑此舉會否促使地產商向其它銀行借取或進一步減價促銷樓盤套現。

其中,上周末(4日)港島區新盤澄天(SOUTH SKY)正式開售,平均呎價為17,086元較同區呎價低,回到同區8年前登峰‧南岸1.77萬元的水平,但銷情仍不理想,僅售出35%的單位。

中原主席施永青上月撰文指,樓市持續下行,地產商很可能將要虧本賣樓,這樣才能止蝕。現在,地產商似乎減價促銷,銷情都未見起色,

無獨有偶,於9月,路勁地產及深圳控股合作發展的屯門凱和山都劈價開賣,首批折實平均呎價11,088元,最低呎價達9,168元,較同區新盤約低三成,亦是同區五年以來最便宜的新盤。明報財經報道指,路勁基建受困於內房今年8月發出了盈警,預計上半年虧損至少12億元。

負資產宗數 未還貸款額逼近19年高位

值得留意的是,香港金管局最新數據顯示,截至今年第三季末,香港住宅抵押貸款負資產個案達11,123宗,較上季增加2.3倍。負資產,即業主持有的物業市值低於用於購買物業的發票(即樓宇抵押貸款)。

當樓價下跌,導致業主物業變成負資產的情況下,即使變賣物業,也付不起物業差價。現時負資產個案涉及未償還貸款592.6億港元。這是2022年第四季以來負資產案件數量最多的一次。

翻查資料,以最新11,123宗負資產個案計算,已高出2008年金融海嘯時期的高位10,949宗,不論是負資產宗數或未償還貸款金額,都是2004年以來的高位。市場擔憂若樓市進一步行調,大量的負資產會否影響整個金融體系,再次引發金融海嘯。◇

--------------------

向每位救援者致敬

願香港人彼此扶持走過黑暗

--------------------

🔔下載大紀元App 接收即時新聞通知:

🍎iOS:https://bit.ly/epochhkios

🤖Android:https://bit.ly/epochhkand

📰周末版實體報銷售點👇🏻

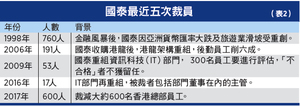

http://epochtimeshk.org/stores