中共證監會日前再出招救市,宣布嚴格限制A股沽空,並禁止上市公司管理層透過沽空「變相減持」。但是A股三大指數仍然收跌。專家分析,A股持續低迷及官方連出大招,都未能「救起股民的心」,主因在於中共不會保護廣大股民,中國股市是一個權力尋租、坑殺中小投資者的市場。

「限空令」能否「救市」

中證監上周六(14日)夜晚宣布嚴格限制A股沽空,包括把融券保證金比例由不得低於50%上調至80%;對私募證券投資基金參與融券的保證金比例上調至100%,並禁止上市公司管理層透過沽空「變相減持」。

「大家說這是暴力救市,看似是一個比較強有力的措施。」台灣財經專家黃世聰16日對《大紀元》說,各國在救股市時大概都有這樣的想法,即先把空頭的走勢消除掉,讓市場只有看多的感覺,比較容易救市,可能短期帶來止跌效果。

不過,美國經濟學者黃大衛16日對《大紀元》分析,「這個措施看似暴力,其實並不會產生很大奇效。」「沽空在整個股市佔比,交易量只佔了0.1%,其實起的作用非常少。」

專家分析:A股低迷主因

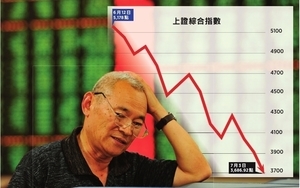

今年以來,A股持續低迷。9月,A股三大指數悉數收跌,累計跌幅分別為0.30%、2.96%、4.69%。前三季度,除了上證指數累計微漲0.69%,深證成指、創業板指分別下跌8.23%、14.61%。

去年A股總市值減少16.21萬億元,據金融界年初報道,統計顯示,如果剔除2022年上市新股的總市值4.64萬億元的話,以年中投資者數量2.06億計算,去年大陸股民人均虧損7.87萬元。

對於A股持續低迷,黃世聰認為,主要原因在於,一是A股比較缺乏一些具有指標性的公司,就是能代表中國經濟發展現況,包括騰訊、阿里等母公司其實都不在中國掛牌;就中國股市A股的涵蓋率,其實能夠涵蓋中國整個經濟的大企業並不多。

二是,A股主要參與者還是以中國本土法人,或是本土資金為主,因為資金管控的問題,外資進出不是那麼方便,所以某些程度來說也讓整個國際資金比較不願意參與。

實際上,由於今年以來中國經濟低迷,外資在大舉出逃。摩根士丹利(大摩)表示,全球基金在9月進一步減持大陸A股及港股,其在A股部位已降至2020年以來最低水準。MSCI中國指數今年以來的跌幅超過11%,預計將邁向第3年下跌,將是20年來最嚴重的連續跌勢。

黃世聰說,三是過去一段時間,中國股市爆發非常多的包括像做假帳、掏空等惡劣行徑,所以讓整個市場很難提振起來。最關鍵的是,「中國股民普遍對中國經濟信心喪失,或者說整個中國基本面的問題,我覺得這才是真的影響中國股市的主要原因。」

股民對股市沒信心 如何「救心」?

近期,中共各部門採取了多種措施救市。「國家隊」中央匯金公司上周入市增持「四大銀行」股票,並盛傳當局封殺境外券商為境內客戶開設離岸股票戶口(意味大陸民眾將難以沾手境外股市),甚至可能成立「平準基金」在A股掃貨。

為甚麼沒這麼多人參與股市?黃大衛說:「市場上面太多忽悠、太多騙子、太多坑騙的人,就是教你說這個可以賺錢,就是一種假話騙局。」「不過股民,越來越多地看清楚,這個股市就是一個權力尋租的坑殺中小投資者的市場。」

黃世聰也認為,在股民看來,「這些公司上市到股市,當然首先就是為了籌資,譬如說我的公司發展過程中缺乏資金,到股市去募資,然後同時把我賺的錢分享給股民,各國股市都是這樣的。」

但是,黃世聰說,在中國變成很多大公司都是上市圈錢,然後坑殺股民,並沒有真正把獲得的收益回售給股民,所以中國股市為甚麼乏人問津,很大一部份就是因為太多掏空公司了,然後太多上去撈錢的人,這當然讓股民一次次受傷。

美國股市也做空無礙走強 A股機制有何問題?

實際上,世界各地股市都有沽空,A股日均沽空成交額僅佔總成交額0.61%,而美國股市每日沽空比率往往達到3%至5%,美股卻持續走強。

「美國股市裏做空比例就蠻高,他們還有特殊的那種對沖基金是專門做空的,但是做多也容易,如果過多地保護做多的投資者,就沒有讓那個所謂價格充份體現出來。」黃世聰說。

中國股市扭曲了整個市場機制。「我覺得讓整個市場機制回歸到最原始,對股市的長遠發展是比較好的。」黃大衛也認為,「但中國的A股沽空機制非常不完善,就是一個權力遊戲。」「中國股市整個機制的設計理念,就不是讓投資者、讓市場參與賺錢,而是一個割韭菜情況,原因是它不是以保護中小投資者作為目的,而是給一些企業一個門檻,就像專營壟斷一樣,讓一些權力機構,有消息的機構跟上市企業去賺錢。」

所以這種機制,黃大衛說:「股民能賺錢的是鳳毛麟角,也是好運氣而已,絕大部份虧損是必然的。」

東方財富網「股吧」周一報道,A股散戶現狀:前年70%股民虧損;去年80%股民虧損;今年90%股民虧損。黃大衛表示,中國股市要完善的東西太多,整個資訊透明化,整個操作是否合法合規,是不是真實的成交數據,還是一個模擬數據等等,這就是一個嚴重欠缺監管的市場,這才是它一直以來表現不好的根本原因。◇

--------------------

向每位救援者致敬

願香港人彼此扶持走過黑暗

--------------------

🔔下載大紀元App 接收即時新聞通知:

🍎iOS:https://bit.ly/epochhkios

🤖Android:https://bit.ly/epochhkand

📰周末版實體報銷售點👇🏻

http://epochtimeshk.org/stores