「『巴菲特指標』顯示股市即將崩潰」。這是我最近收到一封電子郵件的醒目標題,值得我們對此進行更加詳細的專題探討。

1987年上映的美國電影《公主新娘》(The Princess Bride)裏面有一句著名的台詞:「你自認為掌握了真相,其實未必。」這句話用來形容公眾對於「巴菲特指標」的種種解讀,是再合適不過了。

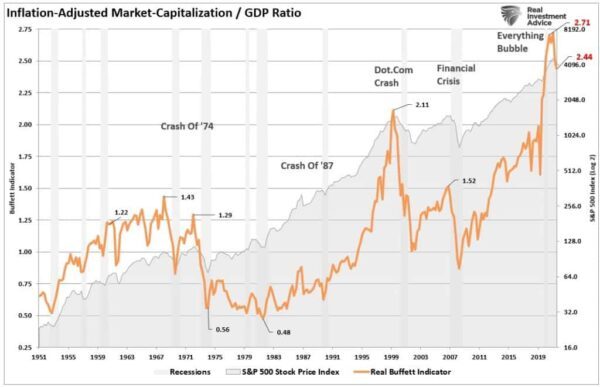

巴菲特指標是一種價值評估方式,主要將股票市場市值與國內生產總值(GDP)進行比較。這個指標是著名投資者、股神沃倫‧巴菲特(Warren Buffett)最推崇的評估方式。現在該指標顯示市值與GDP之比不到2.44。這個數字本身並不意味著甚麼,但放在歷史背景下就很引人注目了。即使在最近的股票市場下跌之後,這個比率仍然是有記錄以來最高的比率之一,高於在2000年互聯網泡沫期間記錄的2.11水平,並且與1950年以來的平均水平相比有了很大的提高。

註:巴菲特於2001年12月在福布斯雜誌的一篇專文中提到:股市總市值和GDP的比值,可作為判斷整體股市是否過高或是過低,因此被泛稱為巴菲特指標。此指標可以衡量目前金融市場是否合理反映基本面,巴菲特的理論指數表示75%至90%為一合理區間,超過120%則表示股市高估。

自2009年以來,反覆的貨幣干預和零利率政策導致許多投資者否定任何「預估值」的衡量標準。他們作出這個判斷的理由就是,既然兩者沒有直接的關聯性,那麼這個指標就是錯誤的。

現在的問題是,估值模型不是「市場時機指標」,也從來沒有想過要扮演這個角色。絕大多數經濟分析師認為,如果市盈率、市銷率和市帳率(市淨率)等估值指標達到某個特定水平,那就意味著:

1)市場即將崩潰;並且

2)投資者應該持有100%的現金。

這種說法是不正確的。估值指標僅僅是:對當前估值的一種衡量。更重要的是,當估值過高時,更能衡量「投資者心理」,是「博傻理論」的典型體現。

註:博傻理論(Greater fool theory),也譯為「最大笨蛋理論」,是指資產價格是由人們的預期所決定的:當人們預期資產在未來能以更高的價格出售時,該資產價格就會非常昂貴,反之亦然。也就是說,資產的價格取決於買家心態而非該資產價值本身。根據這個理論,以更高的價格來購買高價資產的買家會被認為是更愚蠢的人。

估值所針對的是對長期投資回報的合理估計。符合邏輯的是,如果今天為未來的現金流支付過高的價格,那麼未來的回報就會很低。

為甚麼巴菲特指標如此重要?

巴菲特指標對於幫助我們認識經濟規律意義重大,它揭示了市值與國內生產總值的關係,儘管外界對此尚未有足夠的認知。為了了解巴菲特指標的重要性,我們必須首先了解經濟周期。

經濟運行的前提是,在一個大約70%由消費驅動的經濟中,個人必須就業,以獲得薪酬供支付消費。消費是企業的收入來源,最終也是利潤來源。如果出現就業規模減少的現象,整個周期就會逆轉,導致經濟萎縮。

這只是簡單描述,許多因素會影響經濟和市場的短期發展。然而,經濟增長和企業盈利兩者之間具有長期的歷史相關性。因此,雖然有時利潤增長有可能超過經濟增長,這個現象就稱為「後衰退」,然而這個現象不可能無限期地持續存在。

自1947年以來,股票每股收益以每年7.72%的速度增長,而經濟則以每年6.35%的速度擴張。同樣,增長率的密切關係應該是符合邏輯的。鑒於消費在GDP構成中的重要作用,情況尤其如此。

因此,巴菲特指標告訴我們,當股票的市值增長速度超過經濟增長所能支持的速度時,高估是不可持續的。因此,市值比率(就是投資者願意支付的價格乘以流通股總數)大於1.0就是高估,而低於1.0就是低估。今天,投資者支付的(股票)價格幾乎是經濟能夠產生的收入和收益的2.5倍。

這種過高的估值是否意味著股市即將崩潰?答案是否定的。

儘管如此,有一些重大的影響因素,投資者應該考慮再三。

預估值與遠期回報

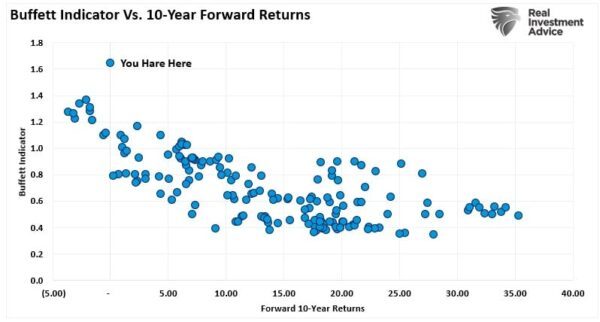

像往常一樣,雖然估值是一個糟糕的「市場時機」指標,但這卻是未來投資回報的絕佳預測器。我曾經特別引用了克利夫‧阿斯內斯(Cliff Asness)對於這個問題的深刻見解:

「十年前的平均回報率隨著席勒(Shiller)的起始市盈率增加而幾乎單調地下降。而且,隨著席勒的起始市盈率上升,最壞的情況會變得更壞,最好的情況會變得更弱。」(席勒市盈率是一個估值指標,顯示了一隻股票或指數的當前價格相對於其通貨膨脹調整後的10年平均收益的倍數。)

「如果今天的席勒市盈率是22.2,而你的長期計劃要求股市有10%的名義回報(或隨著今天的通貨膨脹,大約7%~8%的實際回報),你基本上是在支持歷史上絕對最好的情況再次上演,並支持從這些估值中獲得大大超過平均情況的東西。」

我們可以通過觀察未來10年的總回報與歷史上各種水平的市盈率來證明這個論點。

阿斯內斯還認為:

「席勒周期性調整市盈率在市場時機選擇方面的作用非常有限(當然,這是就其本身而言),而且在其預測方面,甚至在幾十年內仍有很大的變化。但是,如果你在席勒市盈率高的時候沒有足夠充份理由而不降低你的預期,並且在我看來,批評者這次沒有提供一個充份理由,那麼我認為你是在犯一個錯誤。」

在這個問題上,巴菲特先生有一句名言可謂一針見血:

「付出的是價格,得到的是價值。」

巴菲特指標與阿斯內斯的觀點不謀而合。下面的圖表使用了威爾希爾(Willshire)5000市值與國內生產總值的季度對比。

毫不意外的是,就像其它所有的估值指標一樣,未來10年的遠期回報預期比過去要低很多。

基本盤不鳴則已 一鳴驚人

在關鍵時刻,基本盤並不重要。如前所述,基本盤是糟糕的市場時機指標。

在一個參與者因「害怕錯過」(fear of missing out,簡稱FOMO)而推動勢頭的市場中,基本盤往往被情感偏見所取代。這就是市場周期的本質,也是為最終回歸創造適當環境所需的主要因素之一。

注意,我說的是最終。

對此,對沖基金經理大衛‧艾因霍恩(David Einhorn)曾經指出:

「多頭市場(bulls)顯示,傳統的估值指標不再適用於某些股票。多頭市場相信其他持有這些股票的人都了解這種動態,也不會賣出。由於持有者不願意出售,這些股票只能上漲,似乎可以漲到無限大,甚至更高。我們以前見證過這種情況。

「據我們所知,沒有任何催化劑刺破2000年3月的網絡泡沫,我們在這裏也沒有想到一個特別的催化劑。也就是說,頂部將是頂部,很難預測它將在何時發生。」

此外,市場專題作家和資產管理人詹姆斯‧蒙蒂爾(James Montier)也曾經說過:

「目前關於這次為甚麼不同的論點被掩蓋在長期停滯的經濟學和標準金融的主力軍如股票風險溢價模型中。雖然這些可能會給這些危險的話語披上一層體面的外衣,但至少在我看來,不考慮證據就照單全收的論點似乎與以往的泡沫有不少共同之處。」

股票絕對不便宜。根據巴菲特偏好的估值模型和歷史數據,未來10年的回報預期與20世紀90年代末之後的10年一樣可能是負面的。

投資者最好記住證券交易委員會前主席亞瑟‧萊維特的名言。在1998年的一次題為「數字遊戲「的演講中,他說道:

「數字對人們帶來了很大的誘惑,同時帶來的還有巨大的壓力;儘管如此,人們仍對數字產生幻想,而這種幻想註定短暫,並且最終會自我毀滅。」

不管怎麼說,有一個鐵的事實是誰也否定不了的:

「股票市場不是實體經濟。但實體經濟反映了支持更高資產價格的因素:收益。」

一言以蔽之,巴菲特指標並不意味著股票市場一定會崩潰。然而,可以肯定的是,對未來市場回報的預期越大,失望的機率也會越大。

作者簡介:

蘭斯‧羅伯茨(Lance Roberts),是RIA顧問公司(RIA Advisors)的首席投資策略師,也是《真實投資報告》(Real Investment Report)期刊的主編。該刊是一份每周時事通訊,面向全美十餘萬讀者,涵蓋了與金錢和生活相關的經濟、政治和市場等主題。他還主持「真實投資秀」(The Real Investment Show)播客,他的犀利觀點經常受到主要媒體的推崇。羅伯茨在金融市場發展趨勢方面的見解和評論獨樹一幟,令其躋身於2020年金融信息公司路孚特(Refinitiv)全球社交媒體100位最有影響力名人之列。

原文:Is the Buffett Indicator Telling Us That Markets Are Going to Crash?刊登於英文《大紀元時報》。

本文僅代表作者觀點,並不一定反映《大紀元時報》立場。#

------------------

🎥【動紀元】每日有片你睇:

https://bit.ly/3PJu3tg

☑️ 登記會員享專屬服務:

https://hk.epochtimes.com/subscribe

☑️ 贊助大紀元:

https://www.epochtimeshk.org/sponsors

☑️ 成為我們的Patron:

https://www.patreon.com/epochtimeshk

--------------------

向每位救援者致敬

願香港人彼此扶持走過黑暗

--------------------

🔔下載大紀元App 接收即時新聞通知:

🍎iOS:https://bit.ly/epochhkios

🤖Android:https://bit.ly/epochhkand

📰周末版實體報銷售點👇🏻

http://epochtimeshk.org/stores