美聯儲周三(9月21日)宣布繼續加息75個基點。這已經是美聯儲年內第五次連續加息。會後公布的點陣圖暗示,美聯儲有可能年內再大幅加息2次,明年也不太可能減息。

這次利率決議仍為全票通過,聲明內容跟7月份相比變動很小,只對小部份措辭進行了微調。7月份時的聲明說,支出和生產出現軟化;9月份的聲明說,支出和生產出現溫和增長。

為應對20世紀80年代以來的最高一次通貨膨脹率,美聯儲9月份將聯邦基金利率目標區間升至3.00%—3.25%,這是自2008年初以來的最高利率水平,也是美聯儲創紀錄地連續三次加息75個基點。

不過,加息幅度跟市場預期基本吻合,美元指數在利率決議公布後拉升大約50點,黃金跌幅大約10美元。股市回吐了部份先前的漲幅,道瓊斯工業指數下跌超過200點。交易員擔心,美聯儲保持鷹派的時間比之前預測的要更長。

根據美聯儲的聲明,最近的指標顯示,支出和生產都有溫和的增長,同時就業增長強勁,失業率一直保持在低水平。但是美聯儲注重的關鍵指標通貨膨脹率仍然很高,「反映了與大流行病有關的供需失衡,食品和能源價格上漲,以及更廣泛的價格壓力」,以及俄烏戰爭帶來的影響。

美聯儲說,聯邦公開市場委員會(FOMC)仍然尋求長期內實現最大充份就業和2%的通脹率。聲明重申,委員會認為提高聯邦基金利率到3.00%—3.25%是「適當的」,同時,美聯儲將繼續按照之前的縮表計劃減少國債和機構債(MBS)。

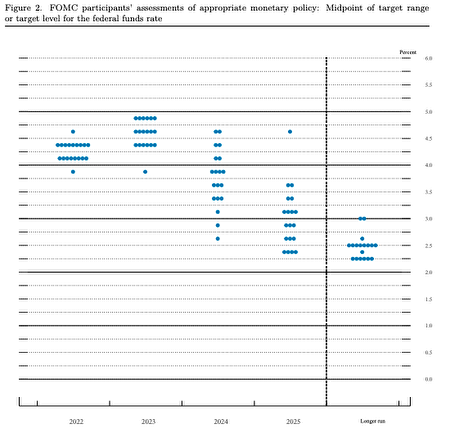

點陣圖顯示2024年前不會減息

除加息幅度之外,市場還關注美聯儲會後公布的點陣圖和經濟展望,希望通過美聯儲釋放的信號預測美聯儲將何時結束「放鷹」。

根據經濟展望圖表,美聯儲預測中值顯示2023年的利率4.6%,2024年為3.9%。這意味著官員們在2024年之前不會減息,他們計劃繼續加息,直到利率水平在2023年達到最高峰,終點設在4.6%。

點陣圖顯示,幾乎所有投票官員都同意在短期內提高利率,然後隨後幾年再進行變化。參與投票的19位官員,有6個贊成2024年將利率提高到4.75%—5%的範圍,中心趨勢是4.6%。

換句話說,2022年年內剩下兩次議息會議上,美聯儲有可能會繼續大幅加息。因美聯儲本輪會議後提供的是本日曆年的利率預期,基本上揭示了在11月和12月今年最後兩次會議上他們預期要把利率提高到甚麼程度。

不過,美聯儲主席鮑威爾和其他官員最近幾周還強調,2024年也不太可能發生減息,因為市場一直在定價。

經濟增速大幅下調 警惕經濟衰退

根據美聯儲的聲明,官員們預測,加息會對經濟產生影響。根據他們的經濟指標預測,2022年實際GDP增速預估從1.7%大幅削減至0.2%,PCE和核心PCE通脹預期均上調0.2個百分點,失業率預期上調0.1個百分點。

需要注意的是,修訂後的GDP增長預測數據跟6月份的預測值(1.7%)相比是進行了大幅削減,而且美國經濟已經連續兩個季度出現負增長,這符合普遍接受的經濟衰退定義。

瑞士信貸經濟學家稱,包括英國、歐洲和加拿大在內的其它富裕經濟體的央行也在以史上最大幅度加息,全球貨幣政策出現了自1989年以來最快的收緊速度。

美國勞工部上周公布,8月份核心CPI(不包括波動較大的食品和能源價格)較7月份上升0.6%,是7月份升幅的兩倍。自6月份以來,儘管美國經濟一些領域出現放緩跡象,但勞動力市場仍然強勁。汽油成本的下降雖然抑制了7月和8月的整體通脹,但住房成本的攀升以及牙科和醫院就診、理髮和汽車維修等服務的價格使通脹居高不下。

此外,作為經濟的晴雨表,美國主要股指自今年以來至今已深陷低谷,美聯儲提高利率的舉措可能進一步抑制股指爬出低谷。因為提高利率可能會使得投資者更不願為公司的部份未來利潤支付過高估值。

隨著利率上升滲透到美國經濟各個層面並抑制增長,許多投資者認為,企業利潤看上去越發脆弱。近幾個月來,分析師們紛紛下調了對未來幾個季度企業利潤增長的預期。#

------------------

🎥【動紀元】每日有片你睇:

https://bit.ly/3PJu3tg

☑️ 登記會員享專屬服務:

https://hk.epochtimes.com/subscribe

☑️ 贊助大紀元:

https://www.epochtimeshk.org/sponsors

☑️ 成為我們的Patron:

https://www.patreon.com/epochtimeshk

--------------------

向每位救援者致敬

願香港人彼此扶持走過黑暗

--------------------

🔔下載大紀元App 接收即時新聞通知:

🍎iOS:https://bit.ly/epochhkios

🤖Android:https://bit.ly/epochhkand

📰周末版實體報銷售點👇🏻

http://epochtimeshk.org/stores