上星期發生了兩個大的群體事件,令投資者懷疑拐點是否來臨。第一個大的全體事件是美國、歐洲、日本簽署或討論簽署零關稅協定,戰後建立起來的多面貿易秩序面臨崩潰的危險;第二個大的群體事件是Facebook、Twitter和Intel爆出大的盈利失望,股價出現斷崖式下跌,NASDAQ在創出新高後迅速回落。

全球股市回調,市場的風險意識增強。同時,美國第二季度GDP增長十分強勁,個人消費理想。日本債市揣測央行的寬鬆貨幣政策可能面臨調整,JGB利率上升,迫使BoJ買入國債干預,這個顯示日本的貨幣政策可能被收緊,全球債市因此面臨沽壓,日元升值、美元回調。

歐洲央行例會中,沒有明顯的政策改變意向。也門恐怖襲擊陰影下,沙特取消了部份石油運輸路線,油價上升。

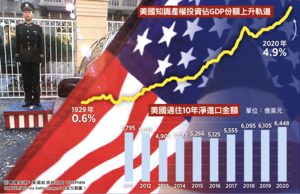

美國第二季度經濟擴張4.1%(環比折年率),vs4.2%的預測中位數和第一季度的2.2%(修改後)。這是2014年以來最好的增長數字,實際情況比表面GDP數字更好,消費增長靚麗,這要感謝特朗普的減稅計劃。

第二季度個人消費增加4%,遠遠好過分析員預測的3%和上期的0.5%,工資增長和減稅帶來可支配收入的上揚。統計當局改變了對個人收入及儲蓄的統計方法,美國人的儲蓄率比過去所想像的要好,達到6.7%,較之前的計算3.4%(接近危機前新低)多出差不多一倍,顯示美國經濟的基本面因素良好。相對失望的是,企業投資不太理想,減稅給供應側帶來的乘數效應並沒有出現。

上周四開始,日本國債市場出現拋售,十年期利率觸到18個月的新高,BoJ入市兩次干預,央行的無限量買進將利率打到0.9%。日本央行一般在十年期利率觸動0.11%時候入市,但是這次在0.1%點位就大舉出動,市場傳聞BoJ會在下周例會上決定調整QQE手法和力度,改變購買ETF的組合,市場應聲而動。

從成交量看,暑期放假令少量資金可以撬動債市較大的波幅,但是無風不起浪,筆者認為繼Fed、ECB之後,BoJ也會在不久進入貨幣環境正常化的跑道,起碼在口頭上會做一點事情。央行之所以調整政策,並非通脹政策目標已經達標,而是銀行利潤遭受零利率政策的沉重打擊,所以BoJ有意允許十年期利率上漲。

比起美歐同行,日本的通脹不理想,而且在下降中,說明目前的政策並不成功。日本貨幣當局並沒有多少物價壓力,所以黑田並不願意主動收縮政策,更不願意打壓經濟活動,所以收益率可能走高一點,但是實體經濟暫時不會有大的影響。

本周重大看點:英格蘭銀行和非農就業。英格蘭銀行例會上有加息的可能,但是從經濟資料看不加也正常。美國七月非農業就業數,預測為195K,低過上期的213K,不過仍是很火爆的數值。聯儲也有例會,可是市場普遍預計沒有大的政策改變。蘋果盈利對科技股走勢也有影響

本周記闡述作者對經濟、政策與市場的理解、認識,為個人觀點,並非投資建議或勸誘。◇

--------------------

向每位救援者致敬

願香港人彼此扶持走過黑暗

--------------------

🔔下載大紀元App 接收即時新聞通知:

🍎iOS:https://bit.ly/epochhkios

🤖Android:https://bit.ly/epochhkand

📰周末版實體報銷售點👇🏻

http://epochtimeshk.org/stores